Arbeitskraftabsicherung / Berufsunfähigkeit

Sie sind zufrieden und fühlen sich wohl und sicher in Ihrem Leben, fahren ein schickes Auto, lieben es, viel Zeit im Urlaub zu verbringen. Einiges an Vermögen wird auch bereits für Notfälle weggespart. Die Familienplanung ist in vollem Gang oder auch schon abgeschlossen und selbst für Ihren wohlverdienten Ruhestand haben Sie bereits ausreichend vorgesorgt.

Ihr Leben ist rundum in Ordnung.

Das Fundament Ihres geschilderten Lebens ist Ihre Arbeitskraft. Sie sorgt dafür, dass Ihr Leben in Ordnung bleibt.

Allgemeine Informationen

Bedarf

Arbeitskraftabsicherung ist bereits bei einer langwierigen Erkrankung erforderlich, die länger dauert als die Lohnfortzahlung durch den Arbeitgeber.

Bereits ab dem 43. Tag muss ein Arbeitnehmer mit Einkommenseinbußen rechnen. Denn das Krankengeld einer Gesetzlichen Krankenkasse beträgt meist lediglich 70% vom Bruttoeinkommen, abzüglich Sozialversicherungsbeiträge. Dieser Einkommensverlust lässt sich, abhängig vom Einkommen, oftmals ein oder zwei Monate überbrücken. Bei längeren Krankheiten kann eine Krankentagegeldabsicherung bereits für wenige Euro diese Lücke schließen.

Bei Gutverdienenden, die mit ihrem Einkommen die sog. Beitragsbemessungsgrenze von jährlich 53.100 € (Wert für 2018) übersteigen, vergrößert sich die Lücke mit jedem Euro, der über dieser Grenze verdient wird.

Bei dauerhaften Erkrankungen oder nach einem Unfall, der die Arbeitskraft länger einschränkt, gibt es verschiedene Auswahlmöglichkeiten.

Über 2 Mio. Menschen in Deutschland sind erwerbs- bzw. berufsunfähig. Jährlich kommen über 280.000 weitere Fälle hinzu.

Die gesetzliche Rentenversicherung zahlt im Falle einer dauerhaften Erwerbsunfähigkeit nur eine geringe Erwerbsminderungsrente. Für Menschen, die nach dem 01. Januar 1961 geboren sind, wurde die gesetzliche Berufsunfähigkeitsrente faktisch abgeschafft. Sie erhalten nur noch eine einheitliche, zweistufige Erwerbsminderungsrente mit stark reduzierten Leistungen. Dabei wird nicht berücksichtigt, welchen beruflichen Status der Betroffene zuvor besaß. Er oder sie muss nahezu jede angebotene Stelle annehmen, egal wie hoch die bereits erreichte berufliche Qualifikation ist. Die volle Höhe der Erwerbsminderungsrente – das sind lediglich rund 38 % des letzten Bruttoeinkommens – gibt es nur, wenn der Erkrankte nur noch weniger als drei Stunden am Tag arbeiten kann. Wer mehr als drei Stunden, aber keine 6 Stunden arbeiten kann, erhält die teilweise Erwerbsminderungsrente von knapp 19 % des letzten Bruttoeinkommens.

Es gibt Berufe, bei denen das hohe Risiko einer dauerhaften Arbeitskrafteinschränkung auf der Hand liegt, wie bei Dachdeckern oder Fliesenlegern. Wer beispielsweise viel am Schreibtisch arbeitet, glaubt häufig, es gäbe kaum ein Szenario, in dem seine Arbeitskraft eingeschränkt werden kann. Aber die Deutsche Rentenversicherung Bund gibt an, dass jeder vierte Arbeitnehmer frühzeitig berufs- oder erwerbsgemindert wird. Ursachen sind häufig Erkrankungen des Skeletts oder der Muskulatur, sowie Herz- und Kreislauferkrankungen. Aber auch psychische Erkrankungen sind zunehmend Auslöser einer Berufsunfähigkeit.

Wie schütze ich mich optimal?

Die verschiedenen Absicherungsformen leisten bei unterschiedlichen Auslösern, die wir hier nun vorstellen.

Die Berufsunfähigkeitsversicherung – der Königsweg der Absicherung

Hier sind sich selbst die sog. Verbraucherschützer einig: die Berufsunfähigkeitsversicherung ist ein MUSS für jeden, der am Arbeitsleben teilnimmt.

Eine Berufsunfähigkeitsversicherung wird im optimalen Fall bis zum Endalter 67 Jahre abgeschlossen, dem aktuellen Renteneintrittsalter. Als Rentenhöhe sollte man sein persönliches Existenzminimum heranziehen, also die Summe, die ausreicht, den aktuellen Lebensstandard, Ihren aktuellen Status zu sichern. Was nicht vergessen werden darf, dass auch im Falle der Berufsunfähigkeit Ihre Altersvorsorge nicht aus den Augen verloren geht, da sonst die Möglichkeit besteht, trotz guter Absicherung der Arbeitskraft, in die Rentenfall zu rutschen. Die Beiträge zur Altersvorsorge müssen bei der Rentenhöhe berücksichtigt werden.

Dabei muss beachtet werden, dass eine Berufsunfähigkeitsrente nicht steuerfrei ist, und dass Kosten für Kranken- und Pflegeversicherung anfallen!

Bei leistungsstarken Produkten spricht man von Berufsunfähigkeit, wenn man seinen zuletzt ausgeübten Beruf mindestens zu 50% und voraussichtlich für mindestens 6 Monate nicht mehr ausüben kann – unabhängig davon, ob eine Krankheit oder ein Unfall dafür ursächlich ist.

Mittlerweile gibt es auch Anbieter und Produkte, die diese 50%-Einschränkung umgehen, mithilfe einer sog. Gelbe-Schein-Regelung. Diese besagt, dass bei einer dauerhaften Arbeitsunfähigkeit von mind. 6 Monaten bereits die vereinbarte Berufsunfähigkeitsrente bezahlt wird – nachzuweisen ist dies durch die entsprechenden AU-Bescheinigungen.

Doch auch hier gibt es verschiedene Ausprägungen dieser Form der Absicherung, die genau betrachtet werden müssen.

Dazu bieten immer mehr Versicherer eine Pflegezusatzabsicherung zur Berufsunfähigkeit mit an. Denn im Falle einer Pflegeeinstufung nach den Bedingungen erhalten Sie zwar die Rente ausbezahlt, aber lediglich bis zum Vertragsende, meist bis zum 67. Lebensjahr. Diese Rentendauer kann auf lebenslange Zahlung ausgedehnt werden.

Was auf keinem Fall fehlen darf, ist eine entsprechende Dynamik. Sowohl während der Phase der Beitragszahlung, als auch im Leistungsfall sollte eine Dynamik vereinbart werden, der Inflation entgegen zu wirken.

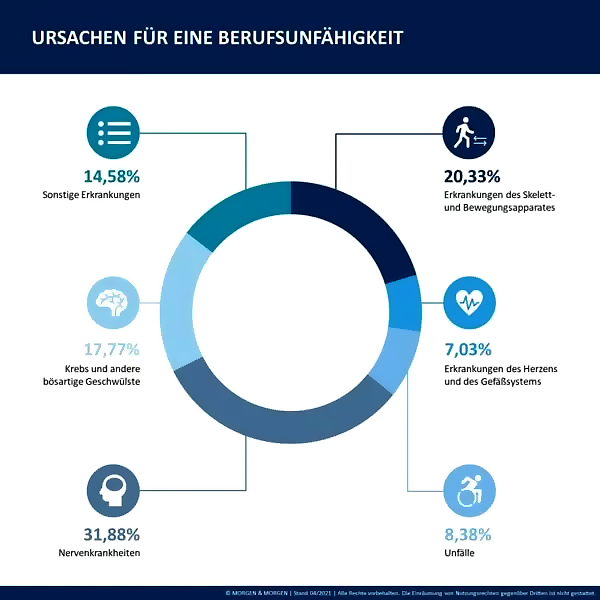

Ursachen für Berufsunfähigkeit

Ursachen für eine Berufsunfähigkeitsversicherung gibt es viele, ob Unfälle, Erkrankungen des Skelett- und Bewegungsapparates oder Krebs und andere bösartige Geschwülste. Besonderes Augenmerk muss aber auf die stetig ansteigende Anzahl an Nervenerkrankungen, die zur Berufsunfähigkeit führen, gelegt werden. Für mittlerweile knapp ein Drittel aller Leistungsfälle sind Nervenerkrankungen wie Burn-Out die Ursache, Tendenz stark steigend. Diese Tatsache beweist nun, dass nicht nur körperlich Tätige ein hohe Risiko haben, sondern alle Personen, die am Arbeitsprozess teilnehmen.

Besonderheiten

Beamte

Unter allen Arbeitnehmergruppen genießt der Berufstand der Beamten einen gewissen Sonderstatus. Ein Beamter stellt sich in den Dienst des Staates und dieser garantiert ihm ein lebenslanges Einkommen – aber auch nur Beamten auf Lebenszeit. Und dies in den Anfangsjahren auch nur in eingeschränkter Höhe. In Abhängigkeit von der bisherigen Dienstzeit kann man im Schnitt davon ausgehen, dass in den ersten 15 Jahren meist nur die Mindestversorgung gezahlt wird.

Beamte auf Widerruf (z.B. Lehramtsreferendare) oder Beamte auf Probe erhalten in den ersten 5 Jahren ihrer Laufbahn keine Leistung! Sie werden zwangsweise rückwirkend in der gesetzlichen Rentenversicherung versichert.

Da Beamte nicht berufsunfähig, sondern dienstunfähig werden, wird hier auch eine besondere Form der Arbeitskraftabsicherung benötigt, die bei weitem nicht alle Versicherer anbieten.

Schüler

Wenn Sie sich jetzt fragen, wozu denn Schüler eine Arbeitskraftabsicherung benötigen, da sie nicht am Arbeitsprozess teilnehmen, liegen Sie vollkommen richtig!

Hier geht es darum, den ersten Schritt zu gehen und bereits die zukünftige Arbeitskraft vor finanziellen Einbußen zu schützen, damit die Zukunft nicht schon zu Ende ist, bevor sie richtig beginnt.

Die Vorteile früher anzufangen, liegen auf der Hand:

- In den meisten Fällen ist der Gesundheitszustand in jungen Jahren besser als später. Um sich nicht die Chance auf eine gute Vorsorge zu verbauen, sollten Sie so früh wie nur möglich anfangen, sich mit diesem Thema auseinanderzusetzen

- Nahezu alle Vorsorgeprodukte kalkulieren mit Ihrem Eintrittsbeginn. Je länger dieser hinausgezögert wird, desto tiefer müssen Sie später in die Tasche greifen

- Früher Schutz ist immer BESSER – vor bestimmten Krankheiten oder Unfällen ist niemand gefeit

- Schützen Sie Ihre Zukunft, damit es überhaupt zum schicken Auto, den jährlichen Urlauben und dem finanziell gesicherten Familienleben kommen kann

Selbständige / Freiberufler

Bei dieser Berufsgruppe muss auf einen Punkt in den gewählten Versicherungsbedingungen zur Berufsunfähigkeitsversicherung besonderes Augenmerk gelegt werden: Umorganisation im Leistungsfall.

Hier prüfen Versicherer eine mögliche (auch zumutbare) Umorganisation des Betriebes, der Kanzlei oder der Praxis, um eben eine Leistung in Form einer Berufsunfähigkeitsrente zu umgehen.

In solchen Fällen gibt es bestimmte Voraussetzungen wie, z.B. wirtschaftliche Angemessenheit. Diese Voraussetzungen sind bereits durch BGH-Rechtsprechungen definiert, lassen aber – wie so oft – verschiedene Auslegungen zu.

Schaden, Leistung, Prävention

Im Leistungsfall hat man sicherlich andere Dinge im Kopf oder auch schlichtweg keine Lust, sich um seine Versicherungen zu kümmern.

Dennoch verlangen Versicherer in vielen Fällen seitenlange Ausführungen von Ihnen! Und das gleich in mehrfacher Ausführung. Doch diese Anträge sind elementar wichtig für die Bearbeitung durch den Versicherer und lassen einiges an Fehlerspielraum zu.

Egal für welche der Absicherungsformen Sie sich entschieden haben und egal welche Form es in Ihrem persönlichen Fall jetzt auch trifft – wir unterstützen Sie bei der Stellung des Leistungsantrags und greifen bei komplizierten Sachverhalten auf ein Netzwerk aus kompetenten Spezialisten zu, echten Profis, die nichts anderes machen, als unsere Kunden, also Sie, im Leistungsfall zu begleiten.

Am besten erstellen Sie eine ausführliche Tätigkeitsbeschreibung. Diese benötigen Sie dann auch zur Vorlage bei der Versicherung.

Diese Tätigkeitsbeschreibung nutzen Sie bitte auch, wenn der Versicherer Sie in seinen Fragebögen nach Ihrer Tätigkeit fragt. Nutzen Sie nicht die 7-12 Zeilen auf den Formularen sondern verweisen Sie auf die Tätigkeitsbeschreibung.

Wie kann man es vermeiden, überhaupt in die Gefahr des Arbeitskraftverlustes zu kommen?

Jeder von uns weiß, dass gesunde Ernährung und viel Bewegung wichtig sind, um den Körper nicht übermäßig zu belasten. Dazu zählt aber auch, einfach einmal abschalten zu können – den Büroalltag im Büro zu lassen und den „Stress“ nicht mit in die Freizeit zu nehmen – denn Freizeit kommt von (arbeits-) freier Zeit, um sich mental und physisch zu erholen.

Dazu zählt aber auch, sich am Arbeitsplatz mit diesem Thema zu beschäftigen. So kann ein Arbeitsplatz im Büro gesundheitstechnisch aufgewertet werden, z.B. durch höhenverstellbare Schreibtische oder aber auch besondere Bürostühle, die Sie aktiv unterstützen, eine rückenschonende Sitzposition einzunehmen. Selbst die korrekte Positionierung des Bildschirms kann schon helfen, um z.B. Nackenschmerzen vorzubeugen.

Was kann noch getan werden, um im Leistungsfall bestens gerüstet zu sein?

Jeder Mensch, der am Arbeitsleben teilnimmt, freut sich über Gehaltserhöhungen, die eventuell tarifbedingt, durch gute Leistungen oder auch durch Beförderungen zustande kommen. Vergessen wird hierbei oft, dass mit jedem Gehaltssprung auch die mögliche Lücke im Leistungsfall erhöht wird. Die Differenz zwischen versicherter Leistung und dem Einkommen und damit auch dem neuen Status vergrößert sich. Vergessen Sie also nicht, Ihren Berater entsprechend zu informieren. Oftmals haben Sie die Möglichkeit, ohne erneute Gesundheitsprüfung, die versicherte Leistung Ihrem neuen Einkommen anzupassen.

Diese Möglichkeit haben Sie meist auch z.B. bei dem Erwerb einer Immobilie, bei Familiennachwuchs oder auch bei Beendigung der Schulausbildung oder des Studiums.

Angebot

Aufgrund zahlreicher Sonderkonditionen, die wir mit unseren Vertragspartnern für unsere Kunden aushandeln konnten, bieten wir Ihnen eine Angebotsanforderung an. Zudem sind auch risikospezifische, individuelle Betrachtungen erforderlich.

Ausschließlich Sie entscheiden, ob bzw. auf welchem Wege wir Sie zum abgegebenen Angebot kontaktieren dürfen.

Warum zu uns?

Versicherungen kann man heutzutage überall abschließen: Bei Vertretern von Versicherungsgesellschaften, bei Banken, direkt bei Versicherern oder mit wenigen Klicks irgendwo im Internet.

Warum sollten Sie dann trotzdem einen Versicherungsmakler aufsuchen – und dann noch uns?